2021年半年的新能源汽车总结和展望

根据汽车协会的数据,2021年上半年的新能源乘用车的产销达到了114.9和114万,这个数据还是非常惊人的(乘联会的数据批发和零售分别为108.7和100.1万)对于我而言,和之前脑子里面推演的为什么有这么大的差异,这个数据特别是在5月、6月连续拉起来之后对于下半年的影响如何。

备注:特斯拉出口4.1万台,加上其他企业这个数据可能有6-7万台左右差异,也客观造成了汽协数据、乘联会零售数据和上险数据的差异

从2021年上半年来看这个差异在哪里:

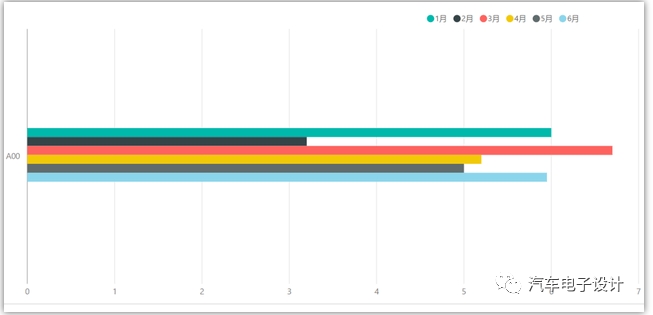

1)A00级别的支撑作用:根据乘联会的分级数据来看,A00级别的批发量为32.05万,在纯电占比为35.22%,这个市场不拿或者拿着有限的补贴都可以活得很好。

图1 A00纯电市场的稳固性

也就是说,即使在原材料涨价和芯片紧缺双重条件下,一旦适应了这个市场的需求特征,传统车企是可以在这个市场立足并且长期耕耘下去的。从发展模式来看,一味成本最优化的路径就是这个细分市场的活路,根本不用考虑燃油车和其他竞争对手(这里燃油车也活不下去)。

图2 各个玩家的份额

也就是说,随着下半年的形势缓解,上半年32万,下半年再加把劲,把总数做到68-75万,也不是不可能(按照每个月6万来走,大概在36万,贴近70万的样子)。

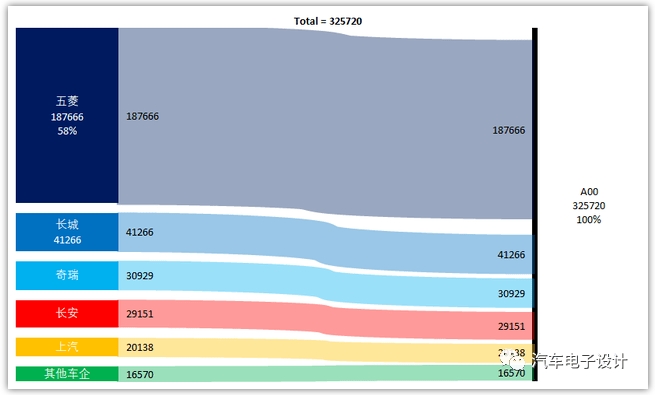

2)A级市场的复苏

2021年随着经济的整体复苏,2B市场的恢复特别是当前双碳下,各个地方还是有动力指定明确的时间表把出租车和公用车辆替换成纯电。所以从2月的纯电占比下来以后,2B的模式一直在缓慢恢复。上半年A级批售的数据大约在21.4万。历年来看,这个数据过了9月份会有一个直线推动,所以预期下半年这个数据能有30-35万,把A级的需求拉回到2019年的水平,这个市场能有51-56万。

图3 A级车市场的恢复

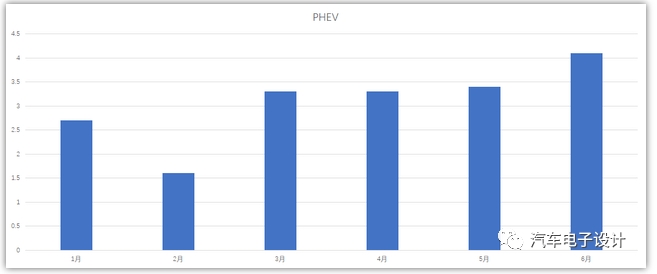

3)PHEV和增程

这两个市场我觉得挺有意思的,按照乘联会的数据,如下图所示。这个增量的变化之前主要是是由DM-i引发的,也就是批售月度往2万走。而下半年随着增程的几台车,理想One和赛里斯SF5逐渐拉起来,这个市场的月度峰值可能往6万走。那这个市场可能会半年做到28-32万。

备注:这个也预期限购城市的牌照在下半年会有约束

图4 PHEV的月度批发情况

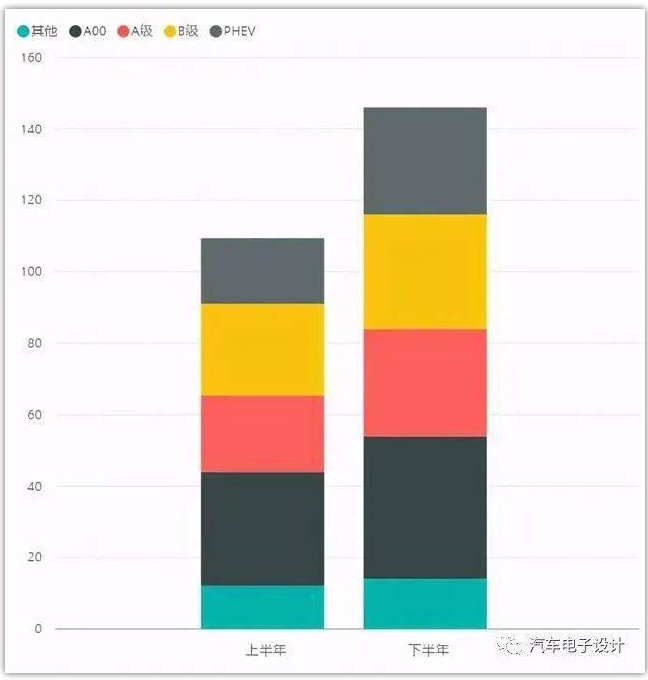

4)整体的下半年预期

这么拆一拆,按照乐观的估计就能乐观的估出下半年能有140万以上的需求,使得全年的需求往255万走。这一波增长的猝不及防,主要还是有好几个因素综合形成的:

- A00的低价找到了三线以下的市场

- 20万以上的纯电新品牌新突破,正好和全国需求升级和置换需求结合在一起,限购城市的推动也使得这个逻辑立得住

- 对公和2B领域,在双碳的政策下得到了全国地方的推行,500公里的纯电在A级市场在逐渐恢复,哪怕换电出租车这样的方案不够成熟,500甚至600公里的车型也能满足替换的需求

- 低价+省油为卖点的PHEV成了一个渗透的爆点

这些因素全部加起来,就使得2021年的250万成为一个比较现实的事情,5月和6月的情况还是一直在验证这个增长的稳定性。预估7-8月,新能源汽车会在20万左右波动,但是也很难往下掉太多。

备注:这一波豪华品牌和纯电25万左右车的消费是同步往上走的,这种趋势是一直存在的,但是随着需求在限购和一线被逐步挤压,下半年这块估摸着不会有特别大的突破

图5 这个是我最新比较乐观的估计

小结:当然我上面所说的,是我更新的看法,我还是会以审慎的态度来跟踪这个过程。只是从4月开始,保守的预测(芯片卖这么贵,这么多新能源汽车卖,我有点不理解)和现实出现背离。但是确实在宏观大背景下,在保证需求的拉动。我其实觉得从电池企业和车企角度(数字不错但是赚不到钱,卖了个寂寞),当前的成本增长和目标销售规划是有矛盾的,会反应在企业盈利上面,这个确实是不自洽的。你能看到低价燃油车的供给收缩就是一个很明显的事情,我们这一轮有点像去年欧洲的燃油车缩量和电动汽车上量,没啥道理可讲就是企业要讲双碳责任。